JAL CLUB-Aゴールドカードは、JALカードの魅力がつまった素敵なカード。

でも実際に発行しようとすると、、、

JALゴールドカードっていろいろな種類があって、どれを選べればいいのかわからない。普通・プラチナカードとの違いも知りたいなぁ。

こう疑問に感じてしまいますよね。

JALゴールドカードっていろんな種類があるし、普通カードやプラチナカードとの違いもわかりにくい・・・。

私自身も、JALカードを発行したことがありますが、とにかく種類が多くて選ぶのが大変。

そこでこの記事では、JALカードを使って5年もマイルを貯めてきたマイラーの

たかやん(@milesensei33)が、

JAL CLUB-Aゴールドカードのメリット・デメリット、普通・プラチナカードとの違いを解説していきます。

この記事でわかること

- おすすめのJAL CLUB-Aゴールドカード

- JALゴールドカードを全種類ご紹介

- 基本スペック

- 付帯保険の内容

- 特典・ラウンジ・電子マネー

- ゴールドカードの種類ごとの特徴

- JALゴールドカード東急がおすすめな理由

- JALゴールドカードの審査基準

- JALゴールドカードのデメリット

- ゴールドカードと普通・プラチナとの違いを比較

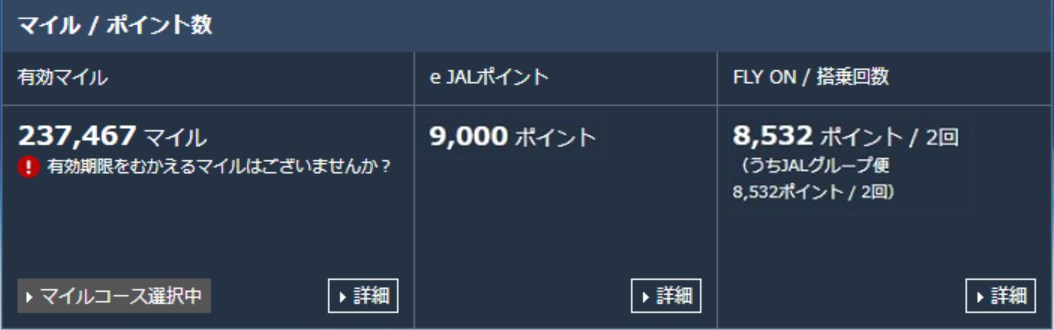

記事の信頼性

この記事を書いている私は、JALマイルを貯めはじめて5年。JALカードを使ったり、飛行機に乗ったりしてマイルを貯めてきました。

ちなみに、2025年4月現在のJALマイル口座残高を公開すると・・・

- JALマイル:237,467マイル

しっかりとした経験をもとに、記事を書いています。

JAL CLUB-Aゴールドカードの特長を項目ごとに比較。普通やプラチナカードとの違いも解説します!総合的なおすすめカードもわかるのでぜひご覧ください。

【結論】おすすめのJAL CLUB-Aゴールドカード

JAL CLUB-Aゴールドカードは、『普通カード』と『CLUB-Aカード』のさらに上をいくグレードです。

ココに注意

JAL CLUB-A”ゴールド”カードとJAL CLUB-Aカードは別もの!わかりにくいので『JALゴールドカード』と表記しますね。

まずは気になるおすすめのJALゴールドカードをいきなりお伝えしておきますね。

タイプ別におすすめします。

※クリック or タップすると記事内の該当部分にジャンプします!

- とりあえずJALゴールドカードを利用したい

- Suicaを利用することが多い

- PASMOを利用することが多い

- WAONを利用することが多い

- 世界中を旅行することが多い

- JALマイルを効率的に貯めたい

6タイプ別に3枚のJALゴールドカードをおすすめしました。

そのうち4タイプでおすすめなのが、JALゴールカード TOKYU POINT ClubQ(JALカード東急のゴールド)です。

理由はとっても簡単で、

これからJALゴールドカードを比較していきますが、一番おすすめのJALカード東急のことが知りたいって方は、以下の記事をどうぞ!

-

-

JALカード東急はどんなカード?【お得にマイルを貯めたい方向け】

JALカード東急(TOKYU POINT ClubQ)ってどんなクレジットカードだろう。このようにお調べではありませんか?この記事では、JALカード東急のメリット・デメリットはもちろん、JALマイルをお得に貯める方法を解説します。

続きを見る

JAL CLUB-Aゴールドカードを全種類ご紹介

まずは、JALゴールドカードにどんな種類のカードがあるのかを簡単にご紹介しておきます。

以下のとおりです。

- JAL・VISAカード

- JAL・Mastercard

- JAL・ダイナースカード

- JAL・アメリカン・エキスプレス・カード

- JAL・JCBカード

- JAL・JCBカード(ディズニーデザイン)

- JALカードSuica

- JALカード TOKYU POINT ClubQ VISAカード

- JALカード TOKYU POINT ClubQ Mastercard

- JALカード OPクレジット

10枚のJALゴールドカード・・・多いですね。どれを選んでいいかわからなくなるのも納得。あと、JAL普通カードやJAL CLUB-Aカードともかなりかぶってますね・・・。

>>【関連記事】JAL普通カードの比較・まとめ【マイルを貯めるならこれが1番】

>>【関連記事】JAL CLUB-Aカードまとめ【普通・ゴールドとの違いも解説】

JAL CLUB-Aゴールドカードの基本スペック

つぎに、JALゴールドカード(10種類)の基本的なスペックを解説していきますね。

ポイントは以下のとおり。

- カード年会費

- マイル還元率

- オプション年会費

年会費

まずは気になるゴールドカードの年会費から。(※すべて税抜です。)

| 種類 | 年会費 | 家族カード | 初年度 |

| VISA | 16,000円 | 8,000円 | あり |

| Mastercard | 16,000円 | 8,000円 | あり |

| AMEX | 19,000円 | 8,000円 | あり |

| ダイナース | 28,000円 | 9,000円 | あり |

| JCB | 16,000円 | 8,000円 | あり |

| JCB・ディズニーデザイン | 16,000円 | 8,000円 | あり |

| Suica | 19,000円 | 8,000円 | あり |

| TOKYU VISA | 16,000円 | 8,000円 | あり |

| TOKYU Mastercard | 16,000円 | 8,000円 | あり |

| OPクレジット | 16,000円 | 8,000円 | あり |

JALゴールドカードの基本的な年会費は、

- 本会員:16,000円(税抜)

- 家族会員:8,000円(税抜)

- AMEXとダイナースとSuicaは少し高い

と覚えておきましょう。

オプション年会費

JALカードにはさまざまなオプションが用意されており、加入することでJALマイルが貯まりやすくなります。

| オプション名 | 内容 |

| JALカード ショッピングマイル・プレミアム | JALカードを利用したとき通常『200円=1マイル』が貯まるところ、加入すると2倍の『100円=1マイル』貯まるようになる |

| JALカード ツアープレミアム | 『先得』などの割引運賃で利用した場合でも、区間マイルの100%のマイルが積算される |

オプションの年会費を表にまとめます。(※すべて税抜です。)

| 種類 | ショッピングマイル・プレミアム | ツアープレミアム |

| VISA | 無料(自動加入) | 2,000円 |

| Mastercard | 無料(自動加入) | 2,000円 |

| AMEX | 無料(自動加入) | 2,000円 |

| ダイナース | 無料(自動加入) | 2,000円 |

| JCB | 無料(自動加入) | 2,000円 |

| JCB・ディズニーデザイン | 無料(自動加入) | 2,000円 |

| Suica | 無料(自動加入) | 2,000円 |

| TOKYU VISA | 無料(自動加入) | 2,000円 |

| TOKYU Mastercard | 無料(自動加入) | 2,000円 |

| OPクレジット | 無料(自動加入) | 2,000円 |

JALゴールドカードのオプション年会費は、

- ショッピングマイル・プレミアム:無料

- ツアープレミアム:2,000円

ちなみショッピングマイル・プレミアムは、本会員が加入していれば家族会員は無料になります。ツアープレミアムはそれぞれ入会が必要です。

なぜか普通カードでもゴールドカードでも『ツアープレミアム』の年会費は徴収されます・・・。

マイル還元率

JALカードを使う以上、貯まるJALマイルは気になりますよね。そこで決済時の基本マイル還元率を表にまとめておきます。

| 種類 | マイル還元率 | その他 |

| VISA | 1% | ー |

| Mastercard | 1% | ー |

| AMEX | 1% | ー |

| ダイナース | 1% | ー |

| JCB | 1% | ー |

| JCB・ディズニーデザイン | 1% | ー |

| Suica | 1% | Suicaチャージ・定期券購入でマイルが貯まる |

| TOKYU VISA | 1% | WAON・PASMOチャージでマイルがたまる |

| TOKYU Mastercard | 1% | WAON・PASMOチャージでマイルがたまる |

| OPクレジット | 1% | ー |

JALゴールドカードのマイル還元率は、

- 通常:1%

- SuicaとTOKYUはチャージなどでさらにUP

基本はこのように把握しておけばOK!特にTOKYU POINT ClubQ(JALカード東急)は、『WAON』『PASMO』へのチャージでもマイルが貯まるので、

JAL CLUB-Aゴールドカードの付帯保険

つぎにJALゴールドカードの付帯保険の補償内容をみていきましょう。

付帯保険は使う可能性が高いものと低いものがあるので、

- 【高い】傷害疾病治療費用・賠償責任・携行品損害

- 【低い】傷害死亡・傷害後遺障害・救援者費用

『賠償責任』『携行品損害』『救援者費用』とかが、どんな補償をしてくれるのかわからない!って方は、まず以下の記事をどうぞ。

-

-

海外旅行保険とは?補償項目や内容を把握しよう!

初めて海外旅行で保険に入ろうか検討中!でも、そもそも海外旅行保険って?どんな補償内容があるんだろう。 海外旅行保険について詳しく知りたいんだけど・・・。 この悩み、解決します! &nbs ...

続きを見る

傷害疾病治療費用・賠償責任・携行品損害

簡単に言うと、

- 自分がケガや病気をしたとき

- 他の人に損害を与えてしまったとき

- 持ち物を盗まれたとき

の補償になるので、使う可能性は高くなりますね。それでは具体的に補償内容をみていきましょう!以下のとおりです。

| 種類 | 傷害・疾病治療費用 | 賠償責任 | 携行品損害 |

| VISA | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| Mastercard | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| AMEX | 200万円 | 3,000万円 | 1回50万円/年間100万円 |

| ダイナース | 300万円 | 1億円 | 1回50万円/年間100万円 |

| JCB | 300万円 | 1億円 | 1回50万円/年間100万円 |

| JCB・ディズニーデザイン | 300万円 | 1億円 | 1回50万円/年間100万円 |

| Suica | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| TOKYU VISA | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| TOKYU Mastercard | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| OPクレジット | 300万円 | 1億円 | 1回50万円/年間100万円 |

ちなみに、傷害・疾病治療費用が150万とか200万ってのもかなり心細い。なぜなら、もっと高額な治療費用がかかることがあるから。

こういうときは、年会費無料のエポスカードで安心をプラスするのがおすすめです。エポスカードの補償内容はすごいので、一度ご覧になってみてくださいね!

-

-

エポスカードの海外旅行保険。無料でこの内容は破格【あって損なし】

海外旅行に行くなら保険は必須・・・トラブルも不安だな・・・。けど保険をかけるお金を旅費に使えたらいいのになぁ。と誰しも思うはず。 そんなときに注目したいのがエポスカードの海外旅行保険です ...

続きを見る

傷害死亡・傷害後遺障害・救援者費用

簡単に言うと、

- 自分が事故など死亡したとき

- 自分がケガなどをして家族に来てもらったとき

の補償になります。先ほどの補償と比べると、事故・ケガのレベルが重大になるので、使う可能性はより低くなりますね。

それでは具体的に補償内容をみていきましょう!以下のとおりです。

| 種類 | 傷害死亡・傷害後遺障害(国内外) | 救援者費用 |

| VISA | 最高5,000万円 | 150万円 |

| Mastercard | 最高5,000万円 | 150万円 |

| AMEX | 海外:最高5,000万円 国内:最高5,000万円 |

200万円 |

| ダイナース | 最高1億円 | 400万円 |

| JCB | 海外:最高1億円 国内:最高5,000万円 |

400万円 |

| JCB・ディズニーデザイン | 海外:最高1億円 国内:最高5,000万円 |

400万円 |

| Suica | 最高5,000万円 | 100万円 |

| TOKYU VISA | 最高5,000万円 | 150万円 |

| TOKYU Mastercard | 最高5,000万円 | 150万円 |

| OPクレジット | 海外:最高1億円 国内:最高5,000万円 |

400万円 |

JAL CLUB-Aゴールドカードの特典・ラウンジ・電子マネー

以下の項目を解説します。

- ボーナスマイル

- 特典(割引・ラウンジ)

- 電子マネー

ボーナスマイル

JALゴールドカードのボーナスマイルを比較していきます。マイルを貯めたい方が多いと思うので、気になるポイントですね!

| 種類 | 入会搭乗ボーナス | 毎年初回搭乗ボーナス | 搭乗ごとのボーナス |

| VISA | 5,000マイル | 2,000マイル | フライトマイル+25% |

| Mastercard | 5,000マイル | 2,000マイル | フライトマイル+25% |

| AMEX | 5,000マイル | 2,000マイル | フライトマイル+25% |

| ダイナース | 5,000マイル | 2,000マイル | フライトマイル+25% |

| JCB | 5,000マイル | 2,000マイル | フライトマイル+25% |

| JCB・ディズニーデザイン | 5,000マイル | 2,000マイル | フライトマイル+25% |

| Suica | 5,000マイル | 2,000マイル | フライトマイル+25% |

| TOKYU VISA | 5,000マイル | 2,000マイル | フライトマイル+25% |

| TOKYU Mastercard | 5,000マイル | 2,000マイル | フライトマイル+25% |

| OPクレジット | 5,000マイル | 2,000マイル | フライトマイル+25% |

表にしてみましたが、

特典(割引・ラウンジ)

つぎにおまけ的なJALゴールドカードの代表的な特典を解説していきます。

特典の詳細を解説すると膨大な文字数になってしまうので、公式ページへのリンクを貼っておきました!ご活用くださいね!

| 種類 | JALビジネスクラス・チェックインカウンター | 提携カード会社のラウンジ | 機内販売での割引 | JALパックの割引 |

| VISA | 〇 | 〇 | 10% | 最大5% |

| Mastercard | 〇 | 〇 | 10% | 最大5% |

| AMEX | 〇 | 〇(同伴者1名無料) | 10% | 最大5% |

| ダイナース | 〇 | 〇(900以上あり) | 10% | 最大5% |

| JCB | 〇 | 〇 | 10% | 最大5% |

| JCB・ディズニーデザイン | 〇 | 〇 | 10% | 最大5% |

| Suica | 〇 | 〇 | 10% | 最大5% |

| TOKYU VISA | 〇 | 〇 | 10% | 最大5% |

| TOKYU Mastercard | 〇 | 〇 | 10% | 最大5% |

| OPクレジット | 〇 | 〇 | 10% | 最大5% |

この2つは年会費が高いので、空港ラウンジも充実している印象です。特にダイナースは世界中900以上の空港ラウンジが使えます。

電子マネー

JALゴールドカードの電子マネーチャージ対応を比較します。電子マネーを使っている方限定になってしまいますが、、、

| 種類 | Suicaオートチャージ | PASMOオートチャージ | JMB WAONオートチャージ |

| VISA | ー | ー | 〇 |

| Mastercard | ー | ー | 〇 |

| AMEX | ー | ー | ー |

| ダイナース | ー | ー | ー |

| JCB | ー | ー | 〇 |

| JCB・ディズニーデザイン | ー | ー | 〇 |

| Suica | 〇 | ー | ー |

| TOKYU VISA | ー | 〇 | 〇 |

| TOKYU Mastercard | ー | 〇 | 〇 |

| OPクレジット | ー | 〇 | ー |

※SuicaとPASMOは交通系電子マネー

※WAONはイオングループの電子マネー

JALゴールドカードで唯一、TOKYU POINT ClubQ(JALカード東急)のみ、

- PASMOオートチャージ

- JMB WAONオートチャージ

の両方ができるんです。

そう感じると思うので、JAL CLUB-Aゴールドカード東急がおすすめな理由を次の『種類ごとの特徴』の項目で解説します。

JAL CLUB-Aゴールドカードの種類ごとの特徴

ここまで、年会費・マイル還元率・付帯保険・ラウンジなどの基本スペックを解説したので、つぎは、

- 各カードごとにある特徴

- 私独自の評価

JAL CLUB-Aゴールドカード・VISA

- JAL CLUB-Aゴールドカードの基本

- 世界中で使えるメリットあり

- 基本のマイル還元率は1%

| 項目 | 内容 |

| 年会費 | 16,000円(税抜) |

| 申込資格 | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高5,000万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | WAONチャージ |

| その他特徴 | なし |

JALゴールドカードの中で最も一般的なカードです。一般的すぎて、これといった特徴がありません。

強いて言うなら、WAONチャージでマイルが貯まるところくらいです。しかし、これはJALゴールドカード東急も同じこと。

JAL CLUB-Aゴールドカード・Mastercard

- VISAと並び基本中の基本のJALカード

- 世界中で使えるメリットあり

- 基本のマイル還元率は1%

| 項目 | 内容 |

| 年会費 | 16,000円(税抜) |

| 申込資格 | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高5,000万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | WAONチャージ |

| その他特徴 | なし |

VISAと並び、JALゴールドカードの一般的なカードです。しかし、これもVISAと同様一般的すぎてこれといった特徴がありません。

強いて言うなら、WAONチャージでマイルが貯まるところくらいです。しかし、これはJALゴールドカード東急(Mastercard)も同じこと。

JAL CLUB-AゴールドカードAMEX

- アメックスブランド

- ラウンジサービスが魅力

- 基本のマイル還元率は1%

| 項目 | 内容 |

| 年会費 | 19,000円(税抜) |

| 申込資格 | 原則として20歳以上で、ご本人に安定した収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高5,000万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | なし |

| その他特徴 | 空港ラウンジ同伴者1名無料・手荷物配送サービス無料 |

正直、これも微妙なカードです。アメックスブランドなので、空港ラウンジ・ホテルなど旅行関係での特典には優れています。ラウンジでも同伴者1名無料です。

※アメックスゴールドの特典は以下の記事でまとめています。

-

-

アメックスゴールドの特典まとめ。7つのおすすめをご紹介中!

アメックスゴールドってどんな特典があるんだろう。 おすすめの特典も知りたいな・・・。 このようにお悩みではありませんか? この記事でわかること アメックスゴールドカードのお ...

続きを見る

ただ、その他の機能『WAON』『PASMO』への対応などがありません。

JAL ダイナースカード

- ダイナースブランド

- 世界中でラウンジが使える

- 基本のマイル還元率は1%

| 項目 | 内容 |

| 年会費 | 28,000円(税抜) |

| 申込資格 | 原則として27歳以上で、安定継続収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高1億円 |

| ラウンジ | 提携カード会社のラウンジ+世界850以上のラウンジ |

| 電子マネー | なし |

| その他特徴 | 手荷物配送サービス無料 |

他のゴールドカードとくらべて、年会費が一気に約10,000円も高くなります。他のゴールドカードと比較して充実しているところは、

- 国内外で850以上の空港ラウンジが無料(会員・家族会員)

- 高級レストランでコース料金1名無料

トラベル・グルメ系の特典が充実。特にラウンジのサービスは素晴らしいので、海外旅行に頻繁に行く方におすすめなカードです。

しかし、ダイナースカードも電子マネーへの対応状況が悪い。『WAON』『PASMO』への対応などがありません。

JAL CLUB-Aゴールドカード・JCB

- 日本のJCBブランド

- 国内外で多彩なサービスあり

- 基本のマイル還元率は1%

| 項目 | 内容 |

| 年会費 | 16,000円(税抜) |

| 申込資格 | 20歳以上で、ご本人に安定継続収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高1億円・傷害・疾病治療費用300万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | WAONチャージ・QUICPay |

| その他特徴 | なし |

JALゴールドカードの中でQUICPay(クイックペイ)に対応しているのはこのカードだけ。クイックペイの利用でも、しっかりとJALマイルが貯まります。

あと、付帯保険も充実しているのもメリット。海外旅行で起こりやすいケガや病気の治療費用に関する補償が300万円ついています。

JAL CLUB-Aゴールドカード・JCB(ディズニーデザイン)

- JALカードJCBのディズニーデザイン版

- スペックはJALゴールドカードJCBと同じ

- JALとディズニー好きにはたまらない

| 項目 | 内容 |

| 年会費 | 16,000円(税抜) |

| 申込資格 | 20歳以上で、ご本人に安定継続収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高1億円・傷害・疾病治療費用300万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | WAONチャージ・QUICPay |

| その他特徴 | なし |

JALゴールドカードJCBのディズニーデザイン版ですね。機能はJCBカードと同様で、デザインが違うだけ。

JCBと同じなので、QUICPay(クイックペイ)にも対応。クイックペイの利用でも、しっかりとJALマイルが貯まります。

JAL CLUB-AゴールドカードSuica

- JALゴールドカードにSuica機能がプラス

- 空でも陸でもマイルが貯まる

- マイルは飛行機にも電車にも使える

| 項目 | 内容 |

| 年会費 | 19,000円(税抜) |

| 申込資格 | 日本国内にお住まいで、電話連絡のとれる20歳以上の安定した収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高5,000万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | Suicaチャージ |

| その他特徴 | WEB明細にすると毎月20ポイント |

JALゴールドカードの中で唯一、交通系電子マネー『Suica』へのチャージができます。もちろんJALマイルも貯まりますよ。

その他の特徴は、WEB明細にすると毎月20ポイント(年間240ポイント)貯まること。JALマイルに交換すると約200マイルほどになります。

JAL CLUB-Aゴールドカード OPクレジット

- マイルもポイントも両方貯まる

- 小田急グループを利用される方におすすめ

- JCBブランドで国内外で多彩なサービス

| 項目 | 内容 |

| 年会費 | 16,000円(税抜) |

| 申込資格 | 20歳以上で、ご本人に安定継続収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高1億円・傷害・疾病治療費用300万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | PASMOチャージ |

| その他特徴 | 小田急ポイントも貯まる |

JALゴールドカードの中で最もお得にPASMOへのチャージができるクレジットカード。さらに小田急ポイントサービス加盟店で使うと、小田急ポイントも貯まります。

あと、付帯保険も充実しているのもメリット。海外旅行で起こりやすいケガや病気の治療費用に関する補償が300万円ついています。

JAL CLUB-Aゴールドカード(TOKYU POINT ClubQ VISA/Mastercard)

- マイルも東急ポイントも両方貯まる

- 東急グループの利用でさらにマイルが貯まる

- PASMOオートチャージでもポイントが貯まる

- マイルも東急ポイントも両方貯まる

- 東急グループの利用でさらにマイルが貯まる

- PASMOオートチャージでもポイントが貯まる

| 項目 | 内容 |

| 年会費 | 16,000円(税抜) |

| 申込資格 | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方 |

| マイル還元率 | 1% |

| 付帯保険 | 最高5,000万円 |

| ラウンジ | 提携カード会社のラウンジ |

| 電子マネー | WAON・PASMO |

| その他特徴 | WAON・PASMOへのチャージでマイルが貯まる |

VISAとMastercardブランドをまとめますね。このJALゴールドカード東急は、『WAON』『PASMO』の2つの電子マネーにチャージ可能。

すると・・・

- JMB WAONへの『チャージ』で100円につき1マイル

- JMB WAONでの『支払い』で200円につき1マイル

- PASMOへの『チャージ』で100円につき0.25マイル

こんな感じでマイルが貯まります。(←もっともっとJALマイルが貯まる方法があるので、次の項目で解説しますね。)

JAL CLUB-Aゴールドカード東急がおすすめな理由

理由は『JALマイルがザクザク貯まるから』ですが、具体的に以下のように貯まります。

- JMB WAONへの『チャージ』で100円につき1マイル

- JMB WAONでの『支払い』で200円につき1マイル

- PASMOへの『チャージ』で100円につき0.25マイル

ショッピング以外にも、電子マネーへのチャージでもJALマイルが貯まるんです。この方法を使えば、

- WAONの利用で200円につき3マイル貯まる

- PASMOの利用で100円につき0.25マイル貯まる

計算になります。

そして、お近くにイオンがある場合はさらにJALマイルが貯まります!特定の日にちに買い物をすればOK。

5日、15日、25日のお買い物

毎月5日・15日・25日は、イオンが『お客さまわくわくデー』というキャンペーンを開催しているため、JMB WAONの支払いポイントが2倍に。

- JMB WAONへの『チャージ』で100円につき1マイル

- JMB WAONでの『支払い』で200円につき2マイル

合計200円につき4マイルも貯まります。

10日のお買い物

毎月10日は、イオンが『ありが10デー』というキャンペーンを開催しているため、JMB WAONの支払いポイントが5倍に。

- JMB WAONへの『チャージ』で100円につき1マイル

- JMB WAONでの『支払い』で200円につき5マイル

合計200円につき7マイルも貯まります。

最大のJALマイル還元率を達成する方法をまとめると、

- JALカード東急でJMB WAONへの『チャージ』

- イオンで10日に『買い物』

- JMB WAONで『支払い』

- 電車はオートチャージしたPASMOで

JALカード TOKYU POINT ClubQ(JALカード東急)については、JALカード東急はどんなカード?【お得にマイルを貯めたい方向け】の記事で詳しく解説しているのでぜひご一緒にどうぞ。

JAL CLUB-Aゴールドカードの審査基準

JALゴールドカードの審査基準は、公式サイトで以下のように公表されています。

| 種類 | 申込資格 |

| VISA | 勤続年数・営業歴と安定収入のある方(※DCカードをお持ちの方は利用実績があり、会員規約を遵守されている方) |

| Mastercard | 勤続年数・営業歴と安定収入のある方(※DCカードをお持ちの方は利用実績があり、会員規約を遵守されている方) |

| AMEX | 原則として20歳以上で、ご本人に安定した収入のある方(学生を除く) |

| ダイナース | 原則として27歳以上で、安定継続収入のある方 |

| JCB | 20歳以上で、ご本人に安定継続収入のある方(※学生の方はお申し込みいただけません。) |

| JCB・ディズニーデザイン | 20歳以上で、ご本人に安定継続収入のある方(※学生の方はお申し込みいただけません。) |

| Suica | 日本国内にお住まいで、電話連絡のとれる20歳以上の安定した収入のある方 |

| TOKYU VISA | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方(※DCカードをお持ちの方は利用実績があり、会員規約を遵守されている方) |

| TOKYU Mastercard | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方(※DCカードをお持ちの方は利用実績があり、会員規約を遵守されている方) |

| OPクレジット | 20歳以上で、ご本人に安定継続収入のある方(※学生の方はお申し込みいただけません。) |

JALゴールドカードの審査に通るには?

JALゴールドカードの審査を通過するコツを4つ解説します。

- キャッシング枠をなしにする

- 直近で他のカード発行している場合は時間をあける

- 固定電話があれば記入する

- 借入れはすべて返済しておく

以上4つを心がければ、JALゴールドカードの審査はグッと通りやすくなります。

JALゴールドカードの審査は学生OK?

あと、ゴールドカードだからなのか『学生を除く』って言葉が結構入ってますよね。学生だとゴールドカードの発行は厳しいそう、、、残念です。

学生なら年会費無料で素晴らしい特典が受けられるカードです。

詳しくはJALカード naviは特典であふれている【学生なら無料でOK】の記事で詳しく解説しているので、学生の方はこちらもどうぞ。

JAL CLUB-Aゴールドカードのデメリット

デメリットは以下のとおり。

- 年会費が高い

- 付帯保険が充実していない

年会費が高い

年会費がちょっとお高めなのがデメリット。

| 種類 | 年会費 | 家族カード | 初年度 |

| VISA | 16,000円 | 8,000円 | あり |

| Mastercard | 16,000円 | 8,000円 | あり |

| AMEX | 19,000円 | 8,000円 | あり |

| ダイナース | 28,000円 | 9,000円 | あり |

| JCB | 16,000円 | 8,000円 | あり |

| JCB・ディズニーデザイン | 16,000円 | 8,000円 | あり |

| Suica | 19,000円 | 8,000円 | あり |

| TOKYU VISA | 16,000円 | 8,000円 | あり |

| TOKYU Mastercard | 16,000円 | 8,000円 | あり |

| OPクレジット | 16,000円 | 8,000円 | あり |

年会費無料のゴールドカードもある中で、10,000円オーバーの年会費は少しお高いと感じる方も多いでしょう。

付帯保険が充実していない

とても残念なのですが、JALゴールドカードの付帯保険はあまり充実していません。

まず先ほども付帯保険の内容を見ましたが、重要なポイントを再度掲載しておきます。

| 種類 | 傷害・疾病治療費用 | 賠償責任 | 携行品損害 |

| VISA | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| Mastercard | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| AMEX | 200万円 | 3,000万円 | 1回50万円/年間100万円 |

| ダイナース | 300万円 | 1億円 | 1回50万円/年間100万円 |

| JCB | 300万円 | 1億円 | 1回50万円/年間100万円 |

| JCB・ディズニーデザイン | 300万円 | 1億円 | 1回50万円/年間100万円 |

| Suica | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| TOKYU VISA | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| TOKYU Mastercard | 150万円 | 2,000万円 | 1回50万円/年間100万円 |

| OPクレジット | 300万円 | 1億円 | 1回50万円/年間100万円 |

使う可能性が高い補償項目のみ並べてますが、『傷害・疾病治療費用』が150万ってのがかなり心細い。(300万のゴールドカードはOK)

なので、

これだけだと大切さがわからないかもしれないので、実際にあった治療・救援費用の例をみてましょう。

ジェイアイ傷害火災保険の海外旅行保険事故データから抜粋して事例をご紹介すると、

| 国・都市 | 事故の内容 | 治療・救援費用 |

| ハワイ | ホノルル空港到着後に発熱があり受診。肺炎・敗血症と診断され9日間入院。家族が駆けつける。 | 897万円 |

| ハワイ | ディナークルーズで食事を喉に詰まらせ救急車で搬送。食物の誤嚥と診断され3日間入院。家族が駆けつける。 | 372万円 |

| アメリカ | 体のだるさを訴え受診。くも膜下出血と診断され19日間入院・手術。家族が駆けつける。 | 2,528万円 |

| アメリカ | 発熱・咳の症状で受診。肺炎と診断され8日間入院。 | 683万円 |

| シンガポール | クルーズ中に嘔吐・吐血、下船し救急車で搬送。胃炎と診断され7日間入院。家族が駆けつける | 440万円 |

| オーストラリア | レストランで転倒し腰を強打。大腿骨頸部骨折と診断され12日間入院・手術。家族が駆けつける看護師が付き添い医療搬送 | 388万円 |

| タイ | スピードボードに乗船中に転倒し、腰を強打。大腿骨頸部骨折と診断され8日間入院・手術。看護師が付き添い医療搬送。 | 327万円 |

これらはすべて実際にあった事例。

ケガや病気の治療にかかった費用以外も含まれた金額(実際に支払われた金額)ですが、治療費だけで、3~7日間の入院でも400万円前後の費用が発生することもあります。

デメリット対策

必ず他の海外旅行保険と併用するようにしましょう。

海外旅行保険なら『エポスカード』あたりが最高におすすめです。

-

-

エポスカードの海外旅行保険。無料でこの内容は破格【あって損なし】

海外旅行に行くなら保険は必須・・・トラブルも不安だな・・・。けど保険をかけるお金を旅費に使えたらいいのになぁ。と誰しも思うはず。 そんなときに注目したいのがエポスカードの海外旅行保険です ...

続きを見る

理由は、

- 年会費が無料

- 傷害治療費200万円が自動付帯

- 疾病治療費用270万円が自動付帯

これにJALゴールドカードの保険を加えれば、必要最低限の金額はクリアかなと。

エポスカードはCMでもよく見かけますし、多くの方が持っているカードです。年会費も無料で発行しやすいので、持っていて損はありません。

エポスカードのことをもっと詳しく

-

-

エポスカードってお得?愛用者が徹底解説2020!年会費無料でメリット満載の最強クレカ

CMでもお馴染みのエポスカードは、年会費無料で有名です。 しかし、年会費無料というインパクトはあるものの、 エポスカードって、どんなクレジットカード?? こう疑問に思いって ...

続きを見る

JAL CLUB-Aゴールドカードと普通・プラチナとの違いを比較

JALゴールドカードと普通・CLUB-A・プラチナとの違いで、特に重要なポイントを3つ解説していきます。

- 年会費

- マイル還元率とボーナス

- 付帯保険

年会費を比較

まず年会費を比較してみますね。

| 項目 | 普通カード |

CLUB-Aカード |

ゴールドカード |

プラチナカード |

| 本会員 | 2,000円(初年度無料) | 10,000円 | 16,000円 | 31,000円 |

| ショッピングマイル・プレミアム | 3,000円 | 3,000円 | 無料 | 無料 |

| ツアープレミアム | 2,000円 | 2,000円 | 2,000円 | 2,000円 |

| 初年度合計 | 5,000円 | 15,000円 | 18,000円 | 33,000円 |

| 2年目以降合計 | 7,000円 | 15,000円 | 18,000円 | 33,000円 |

※AMEXとダイナースブランドを除く

ショッピングマイル・プレミアムとツアープレミアムはJALマイルをたくさん貯めたいなら加入必須!ここでは加入するものとして考えますね。

年会費の差は以下のとおり。

- ゴールドカードと普通カードの差:11,000円

- ゴールドカードとCLUB-Aカードの差:3,000円

- ゴールドカードとプラチナカードの差:15,000円

年会費の差は確実に把握しておいてくださいね。次からサービスの差を比較するので、

マイル還元率とボーナスを比較

マイル還元率とボーナスを比較していきます。

| 項目 | 普通カード |

CLUB-Aカード |

ゴールドカード |

プラチナカード |

| マイル還元率 | 1% | 1% | 1% | 1% |

| 入会搭乗ボーナス | 1,000マイル | 5,000マイル | 5,000マイル | 5,000マイル |

| 毎年初回搭乗ボーナス | 1,000マイル | 2,000マイル | 2,000マイル | 2,000マイル |

| 搭乗ごとのボーナス | フライトマイル+10% | フライトマイル+25% | フライトマイル+25% | フライトマイル+25% |

| 年会費 | 7,000円 | 15,000円 | 18,000円 | 33,000円 |

特に注目していただきたいのが、ゴールドカードとプラチナカードではボーナスマイルの差はないということ。

マイル還元率も一緒なので、単純にマイルを貯めたいなら『プラチナよりゴールド』のほうがおすすめです。

付帯保険を比較

付帯保険を比較していきます。

| 項目 | 普通カード |

CLUB-Aカード |

ゴールドカード |

プラチナカード |

| 傷害・疾病治療費用 | ー | 150万円 | 150~300万円 | 1,000万円 |

| 賠償責任 | ー | 2,000万円 | 2,000万~1億円 | 1億円 |

| 携行品損害 | ー | 50万円/回・100万円限度 | 50万円/回・100万円限度 | 100万円/回・100万円限度 |

| 救援者費用 | 100万円 | 100~400万円 | 1,000万 | |

| 年会費 | 7,000円 | 15,000円 | 18,000円 | 33,000円 |

※AMEXとダイナースブランドを除く

特に注目していただきたいのが、ゴールドカードとCLUB-Aカードの差。年会費が3,000円違うのに、全然充実度が高まっていませんね。

こういう場合は、先ほどご紹介した年会費無料のエポスカードの保険で補うのがベスト。

JAL CLUB-Aゴールドカードがおすすめな場合

CLUB-Aカードよりも普通カードの方がコスパがよくておすすめですが、ゴールドカードはどんなときにおすすめなのかを解説していきます。

- 飛行機にたくさん乗るし

- JALカード決済でもコツコツとマイルを貯めたい

- プラチナカードほどの年会費は払えない

という方は、CLUB-Aゴールドカードがおすすめ。

| 項目 | 普通カード |

CLUB-Aカード |

CLUB-Aゴールドカード |

| マイル還元率 | 1% | 1% | 1% |

| 入会搭乗ボーナス | 1,000マイル | 5,000マイル | 5,000マイル |

| 毎年初回搭乗ボーナス | 1,000マイル | 2,000マイル | 2,000マイル |

| 搭乗ごとのボーナス | フライトマイル+10% | フライトマイル+25% | フライトマイル+25% |

| 傷害・疾病治療費用 | ー | 150万円 | 150~300万円 |

| 賠償責任 | ー | 2,000万円 | 2,000万~1億円 |

| 携行品損害 | ー | 50万円/回・100万円限度 | 50万円/回・100万円限度 |

| 救援者費用 | ー | 100万円 | 100~400万円 |

| 空港ラウンジ | ー | ー | 〇 |

| 年会費 | 7,000円 | 15,000円 | 18,000円 |

※AMEXとダイナースブランドは除く

フライトボーナスマイル・付帯保険・空港ラウンジなどを考えると、この年会費の差であればCLUB-Aゴールドカードの充実度が高いです。

JALプラチナカードがおすすめな場合

プラチナカードは年会費がかなり高く、選択肢に入らないかもしれません。ただ、使う方によっては他のJALカードよりもコスパがいいので比較しておきますね!

基本的にはゴールドカードと比較される方が多いので、2つの違いを表にまとめます。

| 項目 | CLUB-Aゴールドカード |

プラチナカード |

| マイル還元率 | 1% | 1% |

| 入会搭乗ボーナス | 5,000マイル | 5,000マイル |

| 毎年初回搭乗ボーナス | 2,000マイル | 2,000マイル |

| 搭乗ごとのボーナス | フライトマイル+25% | フライトマイル+25% |

| 傷害・疾病治療費用 | 150~300万円 | 1,000万円 |

| 賠償責任 | 2,000万~1億円 | 1億円 |

| 携行品損害 | 50万円/回・100万円限度 | 100万円/回・100万円限度 |

| 救援者費用 | 100~400万円 | 1,000万 |

| 空港ラウンジ | 〇 | 〇(同伴者1名無料) |

| プライオリティパス | ー | 〇 |

| コンシェルジュ | ー | 〇 |

| 年会費 | 18,000円 | 33,000円 |

※AMEXとダイナースブランドは除く

プラチナカードになると、付帯保険はグッと充実してきますね。特に注目していただきたいのが、

| 項目 | サービス内容 |

| プライオリティパス | 世界中1,200以上の空港ラウンジが使える |

| コンシェルジュ | 専任スタッフが24時間365日、相談や要望を聞いてくる |

>>【関連記事】プライオリティパスとは?年会費・使い方などを徹底解説!

このプライオリティパスとコンシェルジュサービスに魅力を感じるかがゴールドとプラチナの分かれ目ですね。

プラチナカードがおすすめの方は以下のとおり。

- 飛行機にたくさん乗るし

- JALカード決済でもコツコツとマイルを貯めたい

- 世界中で空港ラウンジが使いたい

- コンシェルジュサービスが使いたい

まとめ:JAL CLUB-Aゴールドカードはサービス充実

今回の記事のポイントをまとめます。

- JAL CLUB-Aゴールドカードなら東急カードがおすすめ

- デメリットは年会費と付帯保険

- JALカードはしっかりと比較することが大切

この3つです。

特に覚えておきたいのが、もしJAL CLUB-Aゴールドカードを発行するなら『JALカード東急』のものがおすすめです。このカードを最大限に活用すれば、マイルがザクザク貯まります。

>>【公式】JAL CLUB-Aゴールドカード(TOKYU POINT ClubQ)の詳細をチェックする

ですが、もしJALマイルをもっとたくさん貯めたいなら、、、

飛行機によく乗る方、ショッピングが多い方など、人それぞれ使い方が違います。使う場面ごとにお得なJALカードも違うので、ぜひおすすめを把握しておきましょう!

このあたりは、以下の記事で詳しく解説しているのでぜひご一緒にご覧ください。

-

-

おすすめのJALカードはどれ?現役マイラーが8枚を激選【2020年最新版】

数多くの種類がある『JALカード』、その数なんと20種類以上! たくさんの中から、JALカードを選べるのはいいことでもあります。 しかし、 JALカードっていろいろあるけど、結局どれがお ...

続きを見る